Il preammortamento è un periodo iniziale che intercorre fra la stipula di un contratto di finanziamento e quello di restituzione delle quote capitale. Può essere o meno previsto all’interno del piano di ammortamento di un finanziamento.

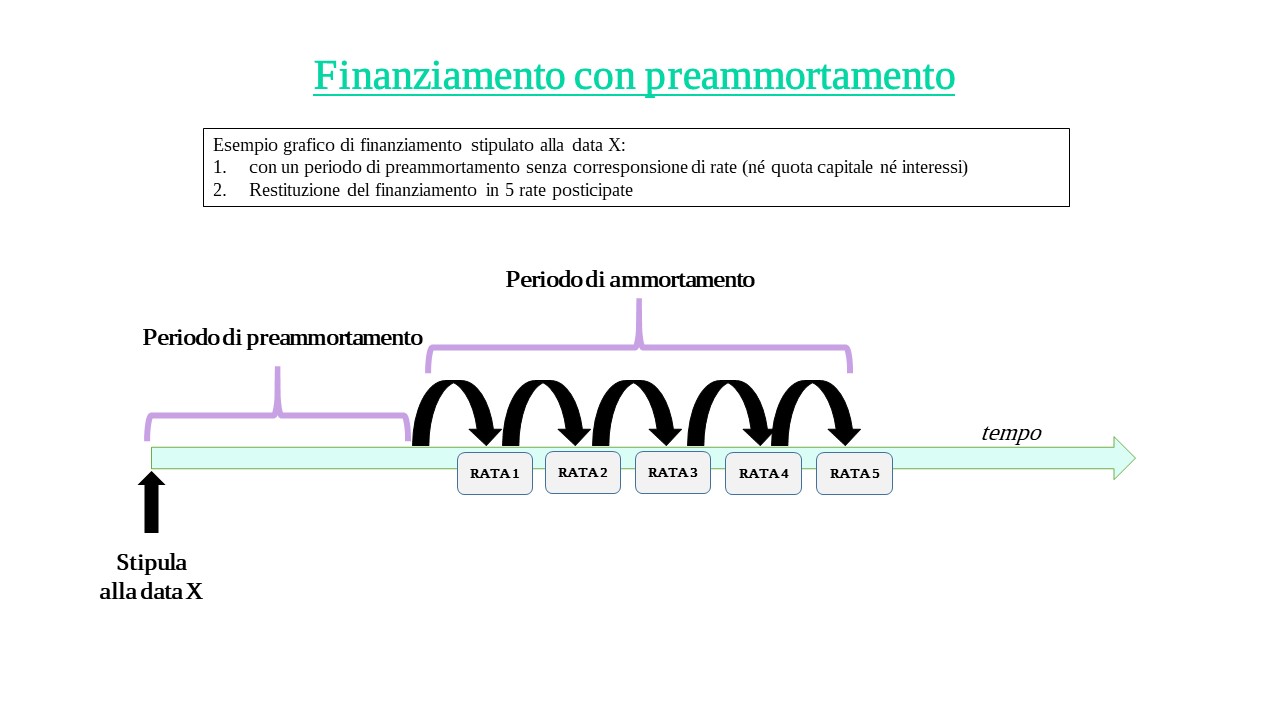

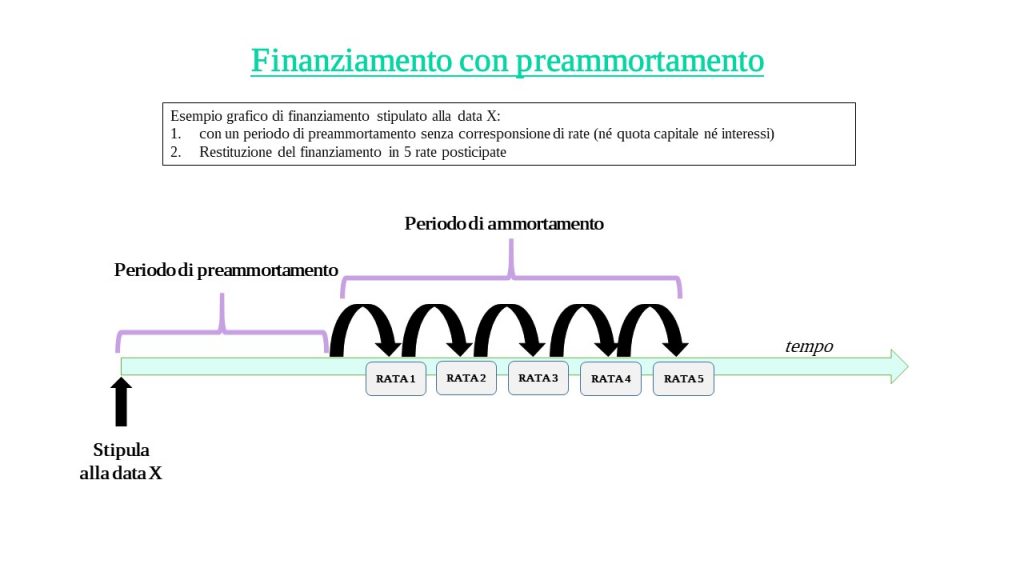

Ti ho riportato nell’immagine sottostante un esempio illustrativo per renderti chiaro subito cosa s’intende per periodo di ammortamento.

Per quale motivo prevedere il preammortamento?

Il motivo per cui si può prevedere contrattualmente una posticipazione delle rate del finanziamento può essere differente:

- Far cadere le rate un determinato giorno del mese/trimestre/semestre e prestabilire così la data di scadenza periodica delle rate. In questo caso il periodo di preammortamento avrà una durata molto breve;

- Dare respiro all’imprenditore che nella fase iniziale per investire nella sua azienda senza restituire fin da subito le somme ricevute in finanziamento. Per questo è anche possibile prevedere della rate minori nel primo periodo iniziale (fino a 5 anni solitamente) per poi incrementare nel periodo di ammortamento che segue. Questo tipo di operazione viene definita di preammortamento finanziario, l’operazione viene resa possibile dal fatto che nel periodo di ammortamento vengono richiesti in pagamento solo le quote interessi e non le quote capitale;

- La rischiosità del prestito concesso calcolata dalla banca finanziatrice. Quando un finanziamento viene valutato rischioso dalla controparte bancaria dispone un periodo di preammortamento, per garantirsi almeno la percezione degli interessi sulla somma erogata.

Valutare un finanziamento con il periodo di preammortamento

Quando si sta valutando un finanziamento bancario è importante analizzare le condizioni contrattuali e le proposte di ammortamento, queste hanno infatti particolare rilevanza per:

- Pianificare la restituzione del finanziamento e degli interessi coerentemente alle capacità di produrre cassa dell’impresa (attuale o prevista per il prossimo futuro);

- Valutare i relativi costi del finanziamento e la loro sostenibilità attuale e futura;

- Scegliere il finanziamento e il relativo piano di ammortamento in base al tipo di investimento che si sta per effettuare, mantenendo un corretto bilanciamento fra impieghi e fonti aziendali.

Pro e contro del periodo di ammortamento

In particolare, la previsione del periodo di preammortamento incide sia nelle tempistiche di restituzione del finanziamento sia nei costi del finanziamento complessivo. Da non dimenticare, infatti, che il periodo di ammortamento porta il vantaggio di dare del tempo in più prima di iniziare la restituzione del prestito, ma comporta la maturazione di interessi per l’intera somma prestata durante tutto il periodo di preammortamento.

In base a come viene impostato il piano di ammortamento questi interessi sul periodo iniziale possono essere richiesti:

- durante il periodo di preammortamento, prevedendo delle rate di soli interessi;

- appena al termine del periodo di preammortamento, aumentando considerevolmente l’importo della rata iniziale;

- oppure possono essere “spalmati” in tutte le rate previste dal piano.